Entenda a importância do prazo de carência para micro e pequenas empresas

Para micro e pequenas empresas (MPEs), tão importante quanto conseguir um financiamento é compreender os termos envolvidos na operação. Um dos mais relevantes é o prazo de carência, um recurso que pode proporcionar um fôlego financeiro essencial nos primeiros meses após a contratação do crédito.

Neste artigo vamos explorar o significado do prazo de carência, sua importância e impacto na estabilidade financeira, além de discutir outros termos relevantes na hora de escolher o financiamento mais adequado para o seu negócio.

O que é o prazo de carência?

O prazo de carência é o período inicial de um financiamento, em que o tomador do crédito não precisa realizar o pagamento das parcelas. Em alguns casos, são suspensos apenas os pagamentos do principal (valor emprestado), enquanto em outros, também se posterga o pagamento dos juros.

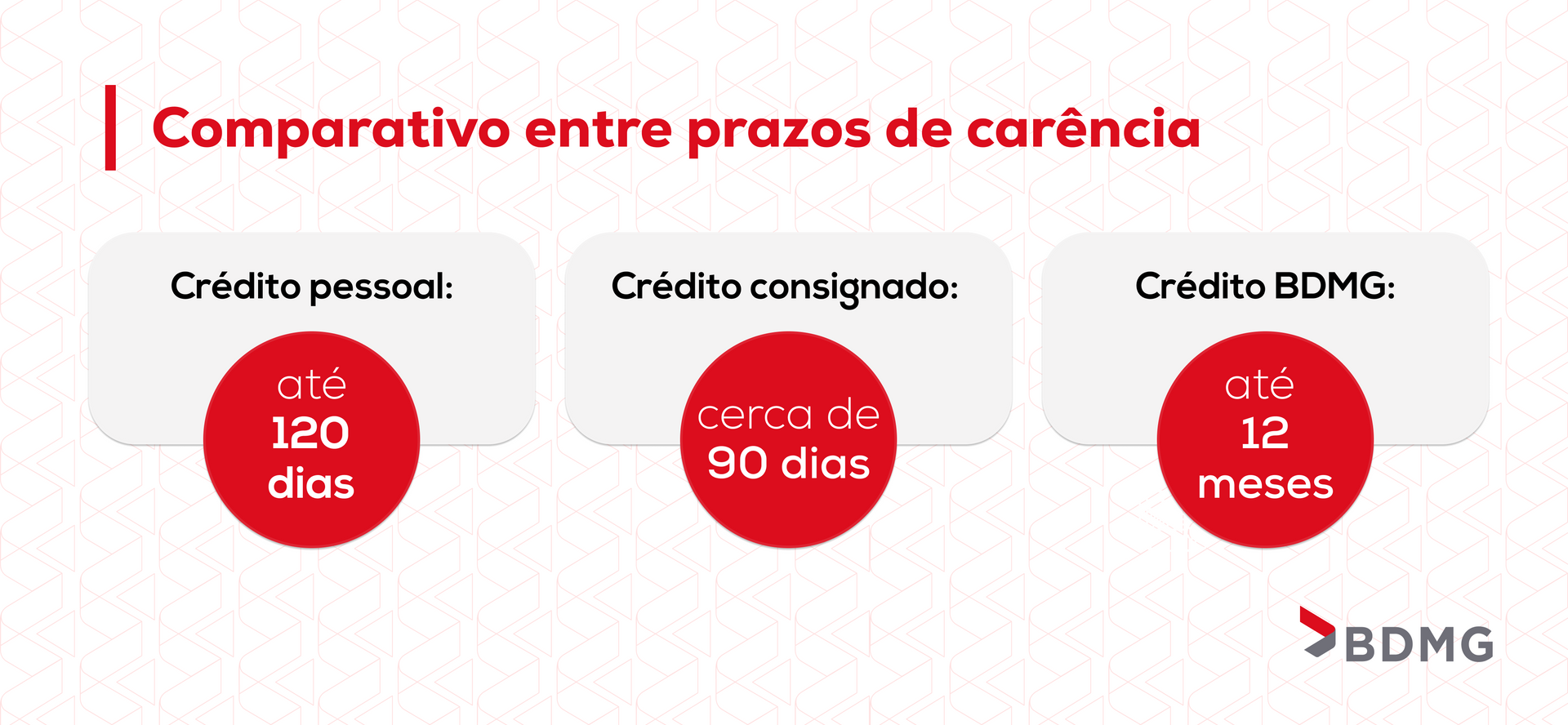

Essa condição pode variar conforme a instituição financeira (o período, que normalmente varia entre 3 a 6 meses, podendo chegar até 12 meses em algumas modalidades do Crédito BDMG) e o tipo de financiamento contratado.

Para micro e pequenas empresas, o prazo de carência funciona como um alívio temporário que permite tempo para investir os recursos obtidos e começar a gerar retorno antes de iniciar os pagamentos.

Conheça outros termos importantes em financiamentos

Ao buscar crédito, é fundamental entender outros termos que impactam diretamente o custo e a gestão do financiamento. Veja alguns dos principais:

- Taxa de juros: porcentagem cobrada sobre o valor emprestado, que representa o custo do dinheiro ao longo do tempo.

- Periodicidade de pagamentos: Define com que frequência os pagamentos devem ser feitos, podendo ser mensais, trimestrais, ou em outros intervalos. Essa periodicidade deve ser escolhida com base no fluxo de caixa previsto para a empresa, garantindo que ela possa cumprir suas obrigações sem comprometer suas operações.

- Sistema de amortização: método pelo qual o valor do empréstimo é pago. Os mais comuns são SAC (Sistema de Amortização Constante) e Price.

- CET (Custo Efetivo Total): representa o custo total do financiamento, incluindo juros, tarifas, seguros e outros encargos.

- Garantias: bens ou valores oferecidos como forma de segurança para o credor.

- Liquidação antecipada da dívida: Refere-se à possibilidade de quitar o empréstimo antes do prazo final estipulado. Em alguns casos, isso pode resultar em descontos nos juros futuros, mas é importante verificar as condições específicas com a instituição financeira, pois podem existir multas ou taxas adicionais associadas.

Compreender esses conceitos ajuda o empreendedor a fazer escolhas mais conscientes e vantajosas para o negócio.

Qual o impacto do prazo de carência na estabilidade financeira de uma empresa?

O prazo de carência pode ser determinante para a estabilidade financeira das MPEs, especialmente em fases iniciais ou momentos de expansão.

Durante esse período, a empresa consegue aplicar os recursos obtidos em investimentos estratégicos, como aquisição de estoque, infraestrutura ou marketing, sem comprometer o fluxo de caixa com parcelas mensais.

Além disso, a carência permite que a empresa inicie o pagamento da dívida somente quando começar a gerar receitas, diminuindo o risco de inadimplência e proporcionando um planejamento financeiro mais eficiente.

Ciclo de vida empresarial: a variação das necessidades de prazos de carência ao longo do tempo

Cada fase do ciclo de vida de uma empresa apresenta diferentes necessidades financeiras. Veja como o prazo de carência pode se adequar a cada uma:

- Fase inicial (startup): nesta etapa, a empresa ainda está se estruturando e tem pouca ou nenhuma receita. Um prazo de carência mais longo pode ser crucial para viabilizar o negócio.

- Fase de crescimento: a empresa começa a gerar receita, mas precisa de capital para expandir. A carência ajuda a manter o equilíbrio do fluxo de caixa enquanto se realiza novos investimentos.

- Fase de maturidade: negócios consolidados podem precisar de financiamentos para inovação ou atualização tecnológica. O prazo de carência pode ser menor, já que há maior previsibilidade de receitas.

- Fase de declínio ou reinvenção: empresas que enfrentam queda nas receitas podem recorrer a financiamentos para reestruturação. Um período de carência pode ser importante para implementar mudanças antes de retomar os pagamentos.

Desafios comuns do prazo de carência

Embora seja um benefício relevante, o prazo de carência também traz desafios que precisam ser considerados:

- Acúmulo de juros: em financiamentos que incluem a cobrança de juros durante a carência, o valor total da dívida pode aumentar significativamente.

- Falsa sensação de alívio financeiro: algumas empresas deixam de se planejar para o início dos pagamentos, comprometendo o orçamento futuro.

- Condições contratuais: nem todos os financiamentos oferecem carência, e os critérios para concessão podem ser restritivos.

Por isso, é essencial avaliar cuidadosamente as condições e planejar a gestão do crédito desde o início.

Escolha o prazo de carência mais adequado

Para escolher o prazo de carência mais adequado, os empresários devem considerar o fluxo de caixa atual e projetado, além das necessidades específicas do negócio.

Realizar uma projeção de vendas e identificar os meses de maior faturamento pode ajudar a definir o melhor momento para iniciar os pagamentos e a duração ideal da carência.

Se o fluxo de caixa estiver apertado e comprometido com dívidas de curto prazo, um prazo de carência mais longo pode ser vantajoso. Por outro lado, se a empresa estiver crescendo e puder começar a pagar rapidamente, um prazo mais curto pode ser mais econômico.

Em alguns casos, se houver dificuldade em iniciar os pagamentos após a carência, é possível renegociar os termos com a instituição financeira.

Em conclusão, o prazo de carência é um componente vital no planejamento financeiro das MPEs, permitindo que elas cresçam e se estabilizem sem a pressão imediata dos pagamentos. Além disso, pode ser altamente estratégico em momentos de expansão, início de projetos e investimentos, permitindo um fôlego extra no caixa.

Ao compreender suas nuances e escolher estrategicamente o prazo mais adequado, as empresas podem utilizar esse período para se preparar para um futuro financeiro mais sólido e bem-sucedido.

Acesse o BDMG Digital e faça uma simulação de financiamento com o prazo de carência ideal para garantir a saúde financeira da sua empresa.

Crédito barato para empresas mineiras que faturam

até R$ 4,8 milhões/ano